di Francesco Renne*

Come sono cambiate le condizioni di accesso al credito negli ultimi anni?

E, soprattutto, come cambieranno nel prossimo futuro?

E lo stato di salute delle nostre banche?

Una piccola guida rapida per avere tutto (o quasi) sotto controllo.

La crisi, a cavallo fra 2008 e 2009, ci aveva trovati impreparati. Il sistema bancario era ancora (troppo) legato ad un mondo che già non c’era più, recalcitrante alle innovazioni introdotte dalla prima applicazione delle regole dell’accordo di Basilea 2 (troppo frettolosamente portato sul banco degli imputati). Il sistema delle imprese era (ed è tuttora) in larga parte sottodimensionato (le imprese “micro”, sotto i due milioni di euro di fatturato e i dieci dipendenti, sono circa ben il 95% del totale delle imprese attive), in larga parte (e oggi solo parzialmente meno) sottocapitalizzato e, soprattutto, sovraesposto nell’indebitamento con forme tecniche a breve (e quindi più soggette a revoca e/o a variazioni legate al calo del fatturato) nonché con un tasso di patologica incidenza dell’evasione (e, conseguentemente, di troppo diffusa inattendibilità tecnica dei dati di bilancio).

Il credit crunch crescente che si è generato successivamente, in reazione allo scoppio della crisi, sommato all’instabilità causata dai timori di insostenibilità del debito pubblico, esplosi con la “crisi dello spread” nel 2011 e con i successivi timori di tenuta dell’euro di fronte alla crisi greca (e degli altri paesi periferici), hanno caratterizzato gli ultimi dieci anni, condizionando il rapporto banca-impresa anche per effetto delle modifiche della regolamentazione bancaria (Basilea 3, ormai già 4, prima; la riforma delle valutazioni contabili data dall’evolversi dell’agonia dei crediti NPL e dal recente “nuovo” principio contabile IFRS 9, poi).

Sull’esplosione dei crediti NPL (non performing loans, ovvero i crediti inesigibili o presunti tali, che ha come contraltare l’esplosione delle procedure di crisi d’impresa e del numero dei fallimenti), va detto con chiarezza che trova più cause concatenate fra loro, riassumibili (i) nella citata debolezza (in termini medi dimensionali e di struttura finanziaria) del sistema imprenditoriale, (ii) nell’eccesso di credito non selettivo (soprattutto a breve) erogato massivamente (se non a volte concesso a seguito di vere e proprie “patologie”), (iii) nel contestuale crollo dei tassi (anche per effetto degli interventi della BCE; positivo, in sé, ma deleterio per quelle banche “fragili”, cioè anch’esse mal patrimonializzate) che ha ridotto sensibilmente i margini di guadagno (e di tolleranza al rischio) delle banche stesse, nonché infine (iv) nell’irrigidirsi degli scambi sul mercato interbancario. Proprio “rileggere” questo “loop”, rende evidente la necessità, per un sistema “sano” (e per tutelare il “risparmio”) di ricorrere a maggiore “razionalità” nella gestione del credito (lato banche) e dell’indebitamento (lato imprese).

La successiva introduzione (frettolosa, forse) delle regole del Bail In e il default di alcune banche (prima le “4”, di cui la popolare Etruria è divenuta la più “famosa”; poi le due popolari venete), hanno solo contribuito a rendere più evidente a tutti il conto (dei danni del “malgoverno” di entrambi i lati: “finanziatori” e “prenditori”).

Sul Bail In (principio di per sé corretto) – ovvero del salvataggio (ove possibile) a carico degli azionisti e dei “creditori” della banca e non a carico della “collettività”, attraverso l’intervento dello Stato – va però sottolineato come le regole europee siano state da noi applicate con un’anomalia tutta “nostra”, data dall’equiparazione immediata (allo stesso livello di compartecipazione alle perdite) tra debito obbligazionario non garantito e liquidità dei correntisti.

Se è vero che la storia insegna, cosa abbiamo imparato (“se” abbiamo imparato, qualcosa) da tutto questo? La risposta “teorica” è semplice: servirebbe (i) maggiore razionalità nel gestire il credito e nel gestire il proprio fabbisogno finanziario; (ii) più selezione (nel merito creditizio), più consapevolezza (del “fare impresa”). Mettere in pratica, rendendo “sistemiche”, queste risposte, un po’ meno: occorre tempo, formazione, lungimiranza (anche del Legislatore, ma questo è altro argomento).

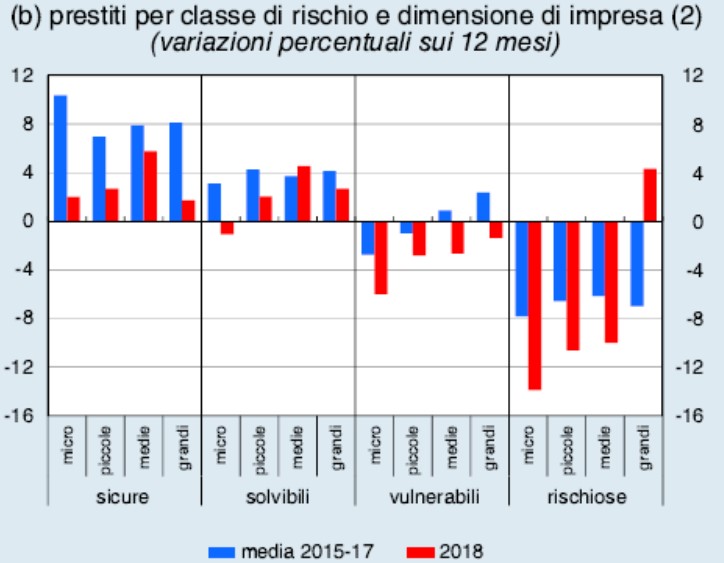

Per verificare empiricamente “come” il sistema finanziario abbia reagito a tutto questo, basti osservare quanto riportato in nota 1. L’analisi della variazione negli anni dei prestiti concessi, denota una stretta correlazione al variare della dimensione e della classe di rischio.

Nota 1 / Dal Rapporto sulla stabilità finanziaria, II/2019, Banca d’Italia – prestiti per classe di rischio e dimensione d’impresa (variazioni percentuali sui 12 mesi):

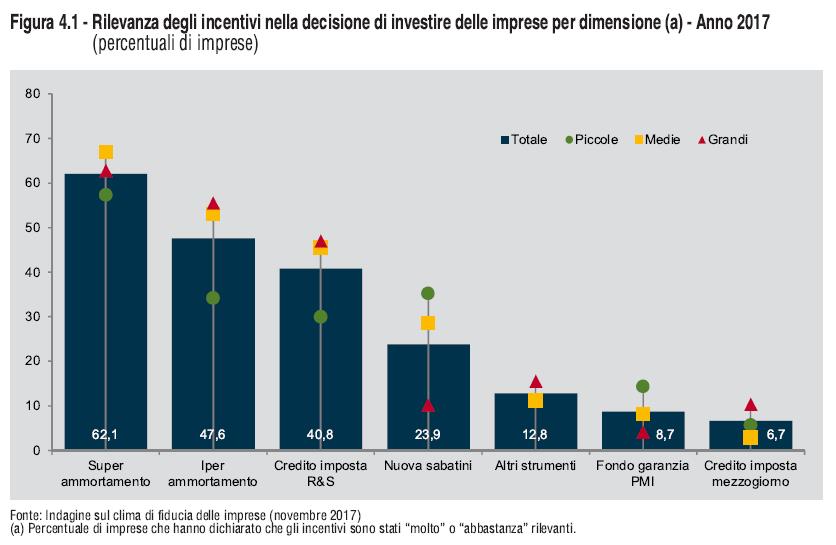

Il tema della maggior razionalità “richiesta”, dal lato dei prenditori di debito, emerge anche da quanto contenuto in nota 2. L’analisi della distribuzione per classe dimensionale del ricorso alle varie tipologie possibili di incentivi finanziari e/o fiscali agli investimenti (che, per conseguenza, determinano l’insorgere di un fabbisogno finanziario da coprire e gestire in termini di scadenze corrette), denota un maggior ricorso a norme di “facile” attivazione (Sabatini e Fondo Centrale di Garanzia) per le “piccole”, un maggior ricorso (in termini di volumi) agli incentivi fiscali al crescere della dimensione dell’impresa e uno “stacco” notevole, fra “medio-grandi” e “piccole”, sul più complesso tema dei crediti d’imposta per ricerca e sviluppo.

Nota 2 / Dal Rapporto annuale sulla competitività 2018, ISTAT:

D’altronde, è altrettanto vero che il ricorso al medio-termine (non ipotecario) per le piccole imprese resta senza dubbio meno agevole anche per ragioni comprensibili: spesso la piccola dimensione si associa a minor capacità predittiva (esistenza e/o attendibilità di business plan), a minor accertabilità dei dati di bilancio (dovuta al ricorso al sommerso, ancora troppo diffuso; alle forme tecniche di bilancio semplificato; all’assenza – in corso di cambiamento – di organi di controllo/revisione), a maggior rischio sistemico medio (dato dalle piccole dimensioni) di non saper “reagire” a eventuali rovesci di mercato.

Come poter dunque reagire a questa situazione, soprattutto in vista di (possibili) ulteriori riduzioni della disponibilità di capitale?

Non potendo ampliare troppo la trattazione, per ragioni di spazio già sin qui abusato, si ritiene di validamente rispondere al punto affrontando tre piccoli “spunti”, un modo di “misurarsi” e due regole “pratiche”.

I tre piccoli “spunti” sono così riassumibili: (i) va ricordato che il decadimento della liquidità aziendale anticipa sempre il decadimento dei ratios di bilancio, quindi una buona “consapevolezza” (rectius, “controllo”) della dinamica finanziaria aziendale, del suo fabbisogno e della gestione di tesoreria, costituisce elemento indispensabile per “saper gestire” il rapporto banca-impresa; è solo in tal modo che si cerano le condizioni per un corretto (rectius, “meno rischioso”) ricorso all’indebitamento a breve, anche eventualmente (ii) al di fuori del circuito strettamente bancario, tramite le piattaforme di matching tra investitori e prenditori studiate per lo smobilizzo dei crediti commerciali; senza però dimenticare che una corretta struttura finanziaria poggia su (iii) un corretto mix delle fonti (patrimonio/debito) e una corretta correlazione delle scadenze (rectius, un “adeguato” ricorso al medio-termine).

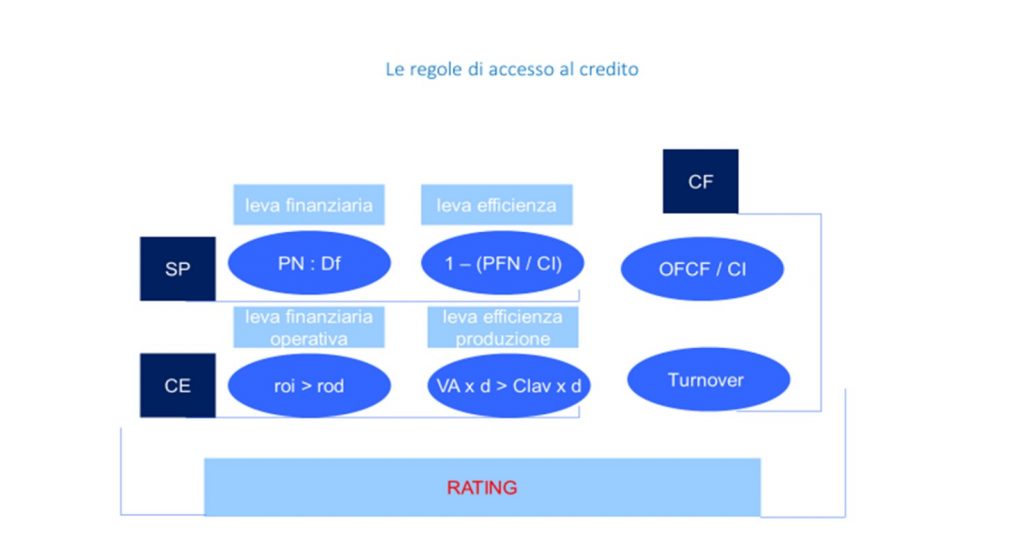

Un modo di “misurarsi”, incrociando gli indicatori trai più reattivi alle variazioni di cash flow (liquidità generata), può essere ben rappresentato da quanto indicato in nota 3. In tale schema, vengono rappresentati (nelle due righe orizzontali per le prime due colonne) degli indicatori di Stato Patrimoniale e di Conto Economico, mentre nella terza colonna vengono rappresentati degli indicatori finanziari. La correlazione fra questi indicatori e il loro scostamento nel corso del tempo (più che il dato puntuale a una specifica data), consentono ad un lettore mediamente esperto di “tenere sotto controllo” l’evoluzione dell’azienda in termini di maggiore o minor valore (ottica aziendale) e, di converso e contestualmente, di minore o maggior rischio (ottica finanziaria), poiché le variazioni di quegli indicatori hanno anche impatto, diretto o indiretto, sui meccanismi di rating).

Nota 3/ Un possibile “cruscotto” per tenere sotto controllo la correlazione dei trend tra redditività, valore e sostenibilità finanziaria (CUOA Business School, a cura di F.M. Renne):

Legenda: SP, Stato patrimoniale; CE, Conto Economico; CF, Cash Flow; PN, Patrimonio Netto; Df, Debiti finanziari (a valori medi); PFN, Posizione Finanziaria Netta; CI, Capitale Investito; OFCF, Operating Free Cash Flow; Turnover, rapporto fra Attivo di bilancio e Fatturato (senza variazioni di magazzino); roi, return on investments (margine operativo su capitale investito); rod, return on debts (oneri finanziari, a valore di mercato, su debiti finanziari, a valori medi); VA x d, Valore Aggiunto per dipendente; Clav x d, Costo del lavoro per dipendente;

Infine, due regolette “pratiche” minime indispensabili. La prima è la “regola dell’assorbimento dei flussi di cassa”, cioè la considerazione che per sostenere un investimento, dovendo scegliere tra due o più alternative di forme tecniche di finanziamento, con tassi e scadenze diverse fra loro, occorrerebbe scegliere sempre quella con il minor assorbimento di flussi di cassa attualizzati. La seconda è il “DSCR” (Debt Service Coverage Ratio), ovvero il rapporto fra i flussi di cassa netti disponibili e il totale del fabbisogno annuale al servizio del debito (quote di capitale, interessi, oneri), che resta, nella sua semplicità, uno dei più diffusi indicatori di analisi di sostenibilità finanziaria prospettica.

Tutto quanto sin qui (sinteticamente, nonostante le apparenze) esposto, ci porta a due conclusioni “filosofiche”:

- per le imprese, occorre compiutamente passare da una situazione di “inconsapevolezza colpevole” a una ricerca dell’emersione del proprio “merito creditizio” (o almeno al poter dimostrare di “essere diverso” dalla media delle imprese che appartengono al medesimo “cluster” di rischio e dimensione);

- per le banche, venuta meno la loro situazione di “rendita di posizione”, per le ragioni di mercato esposte all’inizio, occorre saper “re-innovarsi” per gestire (migliorando la fase di analisi) una maggiore “competitività selettiva” nel credito e una diversa gestione delle “garanzie”, sempre più secondo il principio “a ciascuno il suo” (merito creditizio e, conseguentemente, pricing).

Solo così sarà possibile, parafrasando il titolo di questo articolo, ovviare alle “colpe” (del “cattivo” credito) e rilanciare il “credito” premiando il “merito” delle aziende (e degli imprenditori) che davvero sapranno essere competitive sul mercato.

*Commercialista, faculty member CUOA Business School